Wspieramy kredytobiorców, których raty znacznie wzrosły. Jeśli taka jest Twoja sytuacja, przeczytaj dokładnie nasz poradnik i poznaj szczegóły.

Co to są wakacje kredytowe?

Wakacje kredytowe to możliwość zawieszenia spłaty kredytu hipotecznego.

Zgodnie z Ustawą z dnia 7 lipca 2022 r. o finansowaniu społecznościowym dla przedsięwzięć gospodarczych i pomocy kredytobiorcom wraz ze zmianami z dnia12 kwietnia 2024 roku, wakacje kredytowe mogą dotyczyć jednej umowy kredytowej w złotych polskich zawartej w celu nabycia nieruchomości przeznaczonej na zaspokojenie własnych potrzeb mieszkaniowych. Ustawa weszła w życie 29 lipca 2022 r., natomiast jeśli nowelizacja będzie obowiązywała od dnia 15 maja 2024 roku i od tego dnia możesz złożyć wniosek o zawieszenie spłaty kredytu hipotecznego w 2024 roku.

Wakacje kredytowe nie dotyczą umów kredytów hipotecznych, które zostały zawarte od 1 lipca 2022 roku.

Z wakacji kredytowych w 2024 roku możesz skorzystać jeżeli wartość udzielonego Ci kredytu hipotecznego na cele mieszkaniowe, nie przekracza 1 200 000 zł oraz spełniasz jeden z co najmniej dwóch warunków;

1. Twój średni wskaźnik RdD przekracza 30%. Wyliczając go, weź pod uwagę średnią wartość wskaźnika RdD z ostatnich 3 miesięcy, które poprzedzają miesiąc złożenia wniosku o wakacje kredytowe lub;

2. Na dzień złożenia wniosku o wakacje kredytowe masz na utrzymaniu co najmniej 3 dzieci, które

• nie ukończyły 18. roku życia,

• nie ukończyły 25. roku życia do 30 września – jeśli Twoje dziecko uczy się w szkole lub studiuje,

• mają orzeczenie o umiarkowanym albo znacznym stopniu niepełnosprawności (niezależnie od tego, ile mają lat).

Ważne!

Dzieci, które masz na utrzymaniu, to również dzieci:

• nad którymi sprawujesz rodzinną pieczę zastępczą,

• dla których jesteś dotychczasową rodziną zastępczą,

• które przebywają w prowadzonym przez Ciebie rodzinnym domu dziecka.

Co to jest wskaźnik RdD i jak go obliczyć

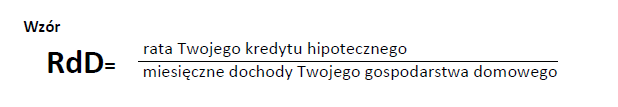

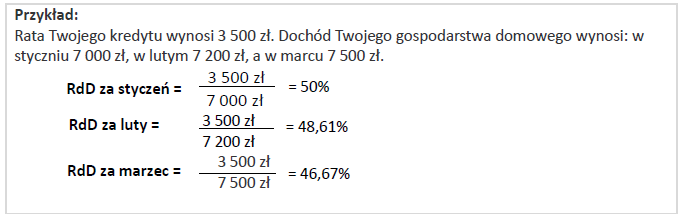

Wskaźnik RdD to stosunek Twoich wydatków, które ponosisz na obsługę miesięcznej raty kapitałowo-odsetkowej kredytu mieszkaniowego do miesięcznego dochodu Twojego gospodarstwa domowego za okres ostatnich trzech miesięcy przed miesiącem, w którym składasz wniosek.

Aby obliczyć współczynnik RdD:

1. zsumuj dochody całego gospodarstwa domowego (wszystkich domowników) w każdym z 3 ostatnich miesięcy (osobno dla każdego miesiąca).Jeżeli Umowa kredytu została podpisana przez więcej niż 1 osobę – dochód należy obliczyć dla każdej z nich.

2. dla każdego z 3 ostatnich miesięcy podziel wysokość raty kredytu przez łączny dochód (np. 3000 zł/6500 zł),

3. oblicz średnią arytmetyczną z 3 uzyskanych wyników (np. 30% + 40% + 40%/3),

4. jeśli otrzymany wynik jest wyższy niż 30%, masz prawo skorzystać z wakacji kredytowych 2024

Jak obliczyć dochód gospodarstwa domowego

Aby obliczyć dochód gospodarstwa domowego dodaj wszystkie Twoje dochody netto oraz dochody netto osób, z którymi mieszkasz i prowadzisz wspólne gospodarstwo domowe bez uwzględniania zasiłków i świadczeń.

Szczegółowe informacje znajdziesz się w ustawie z dnia 12 marca 2004 r. o pomocy społecznej.

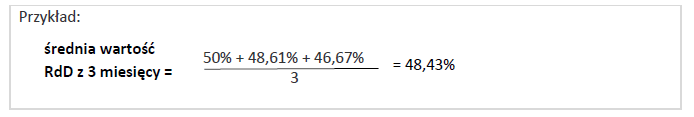

Jak sprawdzić, czy spełniasz warunek RdD

1. Oblicz dochód Twojego gospodarstwa domowego z ostatnich 3 miesięcy, które poprzedzają miesiąc złożenia wniosku o wakacje kredytowe. Weź pod uwagę osobno każdy miesiąc. Ważne! Jeśli tworzysz gospodarstwo domowe z innymi osobami – uwzględnij dochód każdej z nich.

2. Oblicz wskaźnik RdD dla każdego miesiąca.

3. Oblicz średnią z 3 uzyskanych wyników.

Przykład wyliczenia średniej wartości RdD

Jeśli otrzymany wynik jest wyższy niż 30%, masz prawo skorzystać z wakacji kredytowych 2024

Twoje prawa wynikające z ustawy

Spłatę kredytu hipotecznego możesz zawiesić:

• od 1 czerwca 2024 r. do 31 sierpnia 2024 r. – w wymiarze maksymalnie dwóch miesięcy

• od 1 września 2024 r. do 31 grudnia 2024 r. – w wymiarze maksymalnie dwóch miesięcy.

Możesz skorzystać z wakacji kredytowych jeśli spełniasz wszystkie poniższe warunki:

1. Twoja umowa kredytowa została zawarta przed 1 lipca 2022 r.

2. Twój kredyt hipoteczny jest w złotych polskich.

3. Zakupiona nieruchomość służy zaspokojeniu Twoich potrzeb mieszkaniowych (czyli mieszkasz w tym lokalu).

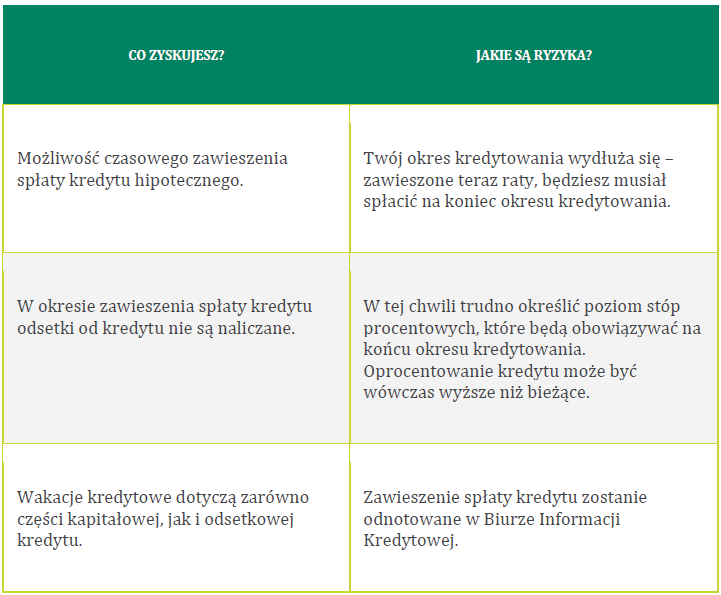

Na czym to polega?

Jeśli korzystasz z wakacji kredytowych, czyli zawieszasz spłatę kredytu, przedłużamy całkowity okres kredytowania, dokładnie o liczbę miesięcy, w których zawieszasz spłatę. Na koniec Twojego okresu kredytowania będziesz musiał spłacić wszystkie zawieszone teraz raty. Pamiętaj, że trudno w tej chwili określić poziom stóp procentowych, które będą obowiązywać na końcu okresu kredytowania. Oprocentowanie kredytu może zatem być wyższe niż bieżące.

Wakacje kredytowe dotyczą zarówno części kapitałowej, jak i odsetkowej kredytu. Terminy na spłatę rat zostaną przedłużone bez żadnych dodatkowych kosztów.

Zawieszenie spłaty kredytu zostanie odnotowane w Biurze Informacji Kredytowej.

Jakie są korzyści i ryzyka?

Ryzyko wzrostu stóp procentowych

Kredyt hipoteczny zawierasz na długi czas. Poziom stóp procentowych, określających wysokość raty, w trakcie trwania umowy kredytu może podlegać zmianom. Niesie to ze sobą ryzyko, że w przypadku wzrostu stóp procentowych Twoja rata kredytu zmieni się znacząco, w sposób istotnie wpływający na Twoje możliwości finansowe.

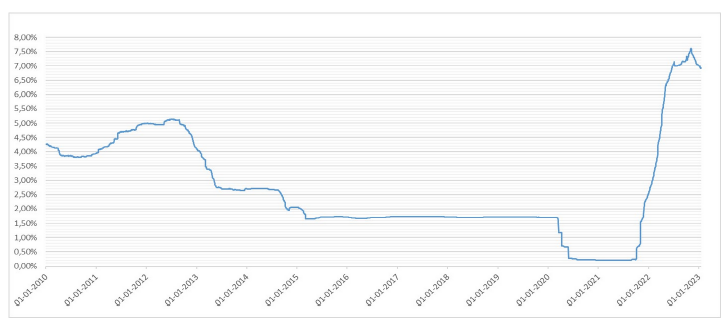

Zachęcamy do zapoznania się z historycznymi danymi dotyczącymi wysokości stóp procentowych i wskaźników referencyjnych takich jak WIBOR 3M. Analiza ta może być pomocna, nie stanowi jednak gwarancji, że w przyszłości stopa procentowa będzie kształtować się według podobnych trendów. Przykładowo, poziom stawki WIBOR 3M, stanowiącej składową oprocentowania zmiennego, wynosił w 2021 r. 0,21%, podczas gdy 15 lat wcześniej wynosił około 20%.

Wykres notowań wskaźnika referencyjnego - stawki WIBOR 3M w latach 2010-2023r.

źródło: www.bankier.pl

Dodatkowe wyjaśnienia pojęć, których używamy

Dochód – Twoje przychody z miesiąca:

• który poprzedza miesiąc złożenia przez Ciebie wniosku o wakacje kredytowe lub • w którym składasz wniosek o wakacje kredytowe – jeśli utracisz dochód.

Aby wyliczyć dochód, pomniejsz swoje miesięczne przychody o:

1) podatek dochodowy od osób fizycznych i koszty uzyskania przychodu,

2) składki na ubezpieczenie zdrowotne,

3) kwotę alimentów, które płacisz na rzecz innych osób.

Gospodarstwo domowe – gospodarstwo, które tworzysz:

• samodzielnie (jednoosobowe gospodarstwo domowe) lub

• wspólnie z innymi osobami, które na stałe z Tobą mieszkają (wieloosobowe gospodarstwo domowe).

Szczegółowe definicje pojęć znajdziesz w Ustawie z dnia 12 marca 2004 r. o pomocy społecznej.

Podstawa prawna

Ustawia z dnia 12 marca 2004 r. o pomocy społecznej:

Art. 8 ust. 3 – „Dochód to suma miesięcznych przychodów z miesiąca poprzedzającego złożenie wniosku lub w przypadku utraty dochodu z miesiąca, w którym wniosek został złożony, bez względu na tytuł i źródło ich uzyskania, jeżeli ustawa nie stanowi inaczej, pomniejszoną o:

1) miesięczne obciążenie podatkiem dochodowym od osób fizycznych i koszty uzyskania przychodu;

2) składki na ubezpieczenie zdrowotne określone w przepisach o świadczeniach opieki zdrowotnej finansowanych ze środków publicznych oraz ubezpieczenia społeczne określone w odrębnych przepisach;

3) kwotę alimentów świadczonych na rzecz innych osób.”

Natomiast w myśl art. 8 ust. 4 ustawy o pomocy społecznej do dochodu ustalonego zgodnie z ust. 3 nie wlicza się:

1) jednorazowego pieniężnego świadczenia socjalnego;

2) zasiłku celowego;

3) pomocy materialnej mającej charakter socjalny albo motywacyjny, przyznawanej na podstawie przepisów o systemie oświaty;

4) wartości świadczenia w naturze;

5) świadczenia przysługującego osobie bezrobotnej na podstawie przepisów o promocji zatrudnienia i instytucjach rynku pracy z tytułu wykonywania prac społecznie użytecznych;

6) świadczenia pieniężnego, o którym mowa w ustawie z dnia 20 marca 2015 r. o działaczach opozycji antykomunistycznej oraz osobach represjonowanych z powodów politycznych (Dz. U. z 2023 r. poz. 388), i pomocy pieniężnej, o której mowa w art. 19 ust. 2 ustawy z dnia 24 stycznia 1991 r. o kombatantach oraz niektórych osobach będących ofiarami represji i okresu powojennego (Dz. U. z 2022 r. poz. 2039), w art. 7a ust. 2 ustawy z dnia 2 września 1994 r. o świadczeniu pieniężnym i uprawnieniach przysługujących żołnierzom zastępczej służby wojskowej przymusowo zatrudnianym w kopalniach węgla, kamieniołomach, zakładach md uranu i batalionach budowlanych (Dz. U. z 2021 r. poz. 1774), w art. 5a ust. 2 ustawy z dnia 31 maja 1996 r. o osobach deportowanych do pracy przymusowej oraz osadzonych w obozach pracy przez III Rzeszę i Związek Socjalistycznych Republik Radzieckich (Dz. U. z 2021 r. poz. 1818), w art. 10a ust. 2 ustawy z dnia 16 listopada 2006 r. o świadczeniu pieniężnym i uprawnieniach przysługujących cywilnym niewidomym ofiarom działań wojennych (Dz. U. z 2021 r. poz. 1820) oraz w art. 10 ust. 2 ustawy z dnia 20 marca 2015 r. o działaczach opozycji antykomunistycznej oraz osobach represjonowanych z powodów politycznych;

7) dochodu z powierzchni użytków rolnych poniżej 1 ha przeliczeniowego;

8) świadczenia wychowawczego, o którym mowa w ustawie z dnia 11 lutego 2016 r. o pomocy państwa w wychowywaniu dzieci (Dz. U. z 2022 r. poz. 1577 i 2140);

9) świadczenia pieniężnego, o którym mowa w art. 8a ust. 1 ustawy z dnia 7 września 2007 r. o Karcie Polaka (Dz. U. z 2023 r. poz. 192);

10) świadczenia pieniężnego przyznawanego na podstawie art. 9 ustawy z dnia 22 listopada 2018 r. o grobach weteranów walk o wolność i niepodległość Polski (Dz. U. poz. 2529);

11) nagrody specjalnej Prezesa Rady Ministrów przyznawanej na podstawie art. 31a ustawy z dnia 8 sierpnia 1996 r. o Radzie Ministrów (Dz. U. z 2022 r. poz. 1188);

12) pomocy finansowej przyznawanej repatriantom, o której mowa w ustawie z dnia 9 listopada 2000 r. o repatriacji (Dz. U. z 2022 r. poz. 1105);

13) środków finansowych przyznawanych w ramach działań podejmowanych przez organy publiczne, mających na celu poprawę jakości powietrza lub ochronę środowiska naturalnego;

14) zwrotu kosztów, o których mowa w art. 39a ust. 1 ustawy z dnia 14 grudnia 2016 r. - Prawo oświatowe (Dz. U. z 2021 r. poz. 1082, z późn. zm. 5 );

15) rodzinnego kapitału opiekuńczego, o którym mowa w ustawie z dnia 17 listopada 2021 r. o rodzinnym kapitale opiekuńczym (Dz. U. poz. 2270 oraz z 2022 r. poz. 2140);

16) dofinansowania obniżenia opłaty rodzica za pobyt dziecka w żłobku, klubie dziecięcym lub u dziennego opiekuna, o którym mowa w art. 64c ust. 1 ustawy z dnia 4 lutego 2011 r. o opiece nad dziećmi w wieku do lat 3 (Dz. U. z 2023 r. poz. 204);

17) kwotę dodatku energetycznego, o którym mowa w art. 5c ustawy z dnia 10 kwietnia 1997 r. - Prawo energetyczne (Dz. U. z 2022 r. poz. 1385, z późn. zm. 6 );

18) kwotę dodatku osłonowego, o którym mowa w art. 2 ust. 1 ustawy z dnia 17 grudnia 2021 r. o dodatku osłonowym (Dz. U. z 2023 r. poz. 169 i 295);

19) kwoty dodatku węglowego, o którym mowa w art. 2 ust. 1 ustawy z dnia 5 sierpnia 2022 r. o dodatku węglowym (Dz. U. z 2023 r. poz. 141 i 295);

20) kwotę dodatku dla gospodarstw domowych z tytułu wykorzystywania niektórych źródeł ciepła, o którym mowa w art. 1 pkt 2 ustawy z dnia 15 września 2022 r. o szczególnych rozwiązaniach w zakresie niektórych źródeł ciepła w związku z sytuacją na rynku paliw (Dz. U. poz. 1967, z późn. zm.

21) kwoty dodatku elektrycznego, o którym mowa w art. 27 ust. 1 ustawy z dnia 7 października 2022 r. o szczególnych rozwiązaniach służących ochronie odbiorców energii elektrycznej w 2023 roku oraz w 2024 roku w związku z sytuacją na rynku energii elektrycznej (Dz. U. z 2023 r. poz. 269 i 295). Zgodnie z art. 8 ust. 5 W stosunku do osób prowadzących pozarolniczą działalność gospodarczą:

1. opodatkowaną podatkiem dochodowym od osób fizycznych na zasadach określonych w przepisach o podatku dochodowym od osób fizycznych - za dochód przyjmuje się przychód z tej działalności pomniejszony o koszty uzyskania przychodu, obciążenie podatkiem należnym określonym w przepisach o podatku dochodowym od osób fizycznych i składkami na ubezpieczenie zdrowotne określonymi w przepisach o świadczeniach opieki zdrowotnej finansowanych ze środków publicznych, związane z prowadzeniem tej działalności oraz odliczonymi od dochodu składkami na ubezpieczenia społeczne niezaliczonymi do kosztów uzyskania przychodów, określonymi w odrębnych przepisach, z tym że dochód ustala się, dzieląc kwotę dochodu z działalności gospodarczej wykazanego w zeznaniu podatkowym złożonym za poprzedni rok kalendarzowy przez liczbę miesięcy, w których podatnik prowadził działalność, a jeżeli nie prowadził działalności, za dochód przyjmuje się kwotę zadeklarowaną w oświadczeniu tej osoby;

2. opodatkowaną na zasadach określonych w przepisach o zryczałtowanym podatku dochodowym od niektórych przychodów osiąganych przez osoby fizyczne - za dochód przyjmuje się kwotę zadeklarowaną w oświadczeniu tej osoby.

Co zrobić, żeby skorzystać z wakacji kredytowych?

1. Pobierz i wypełnij wniosek.

2. Złóż wniosek przez:

- w oddziale naszego Banku.

Wniosek o zawieszenie spłaty kredytu może złożyć jeden Kredytobiorca.

Alternatywnie możesz również złożyć wniosek:

- drogą korespondencyjną (listownie) na adres Banku

Bank Spółdzielczy w Małej Wsi, ul. Płońska 7, 09-460 Mała Wieś z dopiskiem: "Wakacje kredytowe"

- za pośrednictwem email na adres:

Ten adres pocztowy jest chroniony przed spamowaniem. Aby go zobaczyć, konieczne jest włączenie w przeglądarce obsługi JavaScript.

Załączony do maila wniosek musi być podpisany podpisem kwalifikowanym lub za pośrednictwem profilu zaufanego ePUAP: https://epuap.login.gov.pl

Uprzejmie informujemy, że:

• Bank realizuje wnioski kredytowe składane przed terminem i w dniu przypadającym na spłatę kredytu.

• W przypadku złożenia wniosku o wakacje kredytowe przed dniem lub w dniu przypadającym na spłatę raty Twojego kredytu hipotecznego może się zdarzyć, że rata zostanie pobrana. Potrzebujemy czasu na rozpatrzenie Twojego wniosku o wakacje kredytowe. W ciągu kilku dni zwrócimy na Twój rachunek pobraną ratę kredytu.

Przepraszamy i prosimy o wyrozumiałość.

• UWAGA: w przypadku wniosków składanych pocztą tradycyjną (listownie) wiążąca jest data doręczenia do Banku wniosku o wakacje kredytowe, a nie data wysłania wniosku do Banku.

• Przekażemy Ci także szczegółową informację opisującą ryzyka związane z kredytem zabezpieczonym hipotecznie.

Możesz również skorzystać z Funduszu Wsparcia Kredytobiorców

Czym jest Fundusz Wsparcia Kredytobiorców?

Jeśli masz w naszym Banku kredyt hipoteczny i znalazłeś się w trudnej sytuacji finansowej, możesz złożyć wniosek o udzielenie wsparcia z Funduszu Wsparcia Kredytobiorców (w skrócie: FWK). Zgodnie z Ustawą z dnia 9 października 2015

r. (DZ.U. z 2015 r. poz. 1925 z późniejszymi zmianami) o zwrotne wsparcie finansowe z FWK mogą ubiegać się osoby fizyczne, które posiadają kredyt mieszkaniowy oraz utraciły pracę lub osiągają niskie dochody.

W ramach FWK możesz ubiegać o:

I. Wsparcie w spłacie miesięcznych rat kredytu

• wsparcie przeznaczone jest na spłatę zobowiązań kredytobiorcy z tytułu kredytu hipotecznego

• wsparcie wypłacane jest w ratach miesięcznych przez okres nie dłuższy niż 40 miesięcy

• wysokość Wsparcia to równowartość przewidywanych 40 miesięcznych rat kredytu mieszkaniowego

• wsparcie wypłacane jest w ratach miesięcznych, miesięczna kwota Wsparcia nie może być wyższa niż 3000 zł

II. Pożyczkę na spłatę zadłużenia

• w przypadku sprzedaży kredytowanej nieruchomości, gdy kwota uzyskana ze sprzedaży nie pokryje zadłużenia, kredytobiorca ma możliwość wnioskowania w Banku ………………… o udzielenie pożyczki

• pożyczka przyznawana jest na pokrycie pozostałej części zadłużenia z tytułu kredytu mieszkaniowego po sprzedaży kredytowanej nieruchomości, gdy uzyskana ze sprzedaży kwota nie pokryła całego zobowiązania

• maksymalna kwota pożyczki to 120 000 zł

• wsparcie lub pożyczka są zwrotne

Szczegółowe informacje dotyczące kryteriów udzielania Wsparcia można uzyskać w oddziałach Banku oraz na stronie Banku Gospodarstwa Krajowego.

Co zrobić, aby skorzystać z Funduszu Wsparcia Kredytobiorców?

• wniosek o udzielenie wsparcia/pożyczki można złożyć w każdym oddziale Banku.

• jeżeli kwota ze sprzedaży kredytowanej nieruchomości nie pokryje całego zobowiązania z tytułu kredytu mieszkaniowego, kredytobiorca może wystąpić o wydanie promesy udzielenia pożyczki („Promesa”) lub bezpośrednio o pożyczkę; do wniosku o wydanie Promesy/Pożyczki należy dołączyć przedwstępną umowę sprzedaży kredytowanej nieruchomości

• po pozytywnej weryfikacji wniosku o udzielenie wsparcia/pożyczki kredytobiorca może zawrzeć umowę o Wsparcie/Pożyczkę z Bankiem

Kto może skorzystać z Funduszu Wsparcia Kredytobiorców?

O wsparcie/pożyczkę mogą ubiegać się kredytobiorcy, którzy spełniają jeden z warunków:

• co najmniej jeden z kredytobiorców posiada status bezrobotnego w dniu złożenia wniosku o Wsparcie, lub

• ponoszą miesięczne koszty obsługi kredytu mieszkaniowego w wysokości przekraczającej 40 proc. miesięcznych dochodów gospodarstwa domowego, lub

• miesięczny dochód gospodarstwa domowego, pomniejszony o miesięczne koszty obsługi kredytu nie przekracza:

• 1940 zł w przypadku gospodarstwa jednoosobowego, • 1500 zł na każdą osobę dla gospodarstwa wieloosobowego. oraz

• posiadają kredyt lub pożyczkę, zabezpieczone hipoteką, przeznaczone na sfinansowanie niezwiązanego z działalnością gospodarczą lub prowadzeniem gospodarstwa rolnego: • nabycia, budowy, przebudowy, rozbudowy lub nadbudowy domu jednorodzinnego albo lokalu mieszkalnego stanowiącego odrębną nieruchomość oraz adaptacji pomieszczeń lub budynków niemieszkalnych na cele mieszkalne

• nabycia spółdzielczego prawa do lokalu mieszkalnego lub prawa do domu jednorodzinnego w spółdzielni mieszkaniowej albo prawa odrębnej własności lokalu mieszkalnego w spółdzielni mieszkaniowej

• remontu domu jednorodzinnego albo lokalu mieszkalnego, o których mowa w punktach powyżej

• nabycia działki budowlanej albo jej części pod budowę domu jednorodzinnego

• nabycia działki rolnej albo jej części pod budowę domu jednorodzinnego, położonej w całości albo części na terenie przeznaczonym pod zabudowę mieszkaniową, zgodnie z miejscowym planem zagospodarowania przestrzennego, a w przypadku gdy teren, na którym położona jest działka rolna albo jej część, nie został objęty miejscowym planem zagospodarowania przestrzennego – nabycia działki albo jej części przeznaczonej pod budowę budynku mieszkalnego jednorodzinnego na podstawie decyzji o warunkach zabudowy i zagospodarowania terenu

• udziału w kosztach budowy mieszkań przez towarzystwa budownictwa społecznego • Innego celu związanego z zaspokajaniem potrzeb mieszkaniowych lub

• posiadają udzielony przez bank kredyt zabezpieczony hipoteką, udzielony na spłatę kredytu mieszkaniowego, o którym mowa w punkcie powyżej.

W jakich przypadkach nie możesz skorzystać z Funduszu Wsparcia Kredytobiorców?

Wsparcie / pożyczka nie może być przyznana, jeżeli:

• umowa o pracę została wypowiedziana i z winy pracownika w trybie art. 52 § 1 ustawy z 26 czerwca 1974 r. – Kodeks pracy

• jeden z kredytobiorców uzyskał wsparcie na zasadach określonych w ustawie, chyba że wsparcie nie jest już udzielane, a okres udzielonego wsparcia nie przekroczył 35 miesięcy.

• umowa kredytu mieszkaniowego została wypowiedziana

• za okres, w którym kredytobiorcy przysługuje świadczenie z tytułu utraty pracy wynikające z zawartej umowy ubezpieczenia spłaty kredytu, gwarantującej wypłatę świadczenia na wypadek utraty pracy

• w dniu złożenia wniosku o Wsparcie kredytobiorca:

a. jest właścicielem innego lokalu mieszkalnego lub domu jednorodzinnego lub był nim w okresie 6 miesięcy przed złożeniem wniosku

b. posiada inne spółdzielcze prawo do lokalu mieszkalnego lub domu jednorodzinnego w spółdzielni mieszkaniowej lub posiadał takie prawo w okresie 6 miesięcy przed złożeniem wniosku

c. posiada inne roszczenie o przeniesienie prawa własności lokalu mieszkalnego, domu jednorodzinnego, spółdzielczego prawa do lokalu mieszkalnego lub domu jednorodzinnego w spółdzielni mieszkaniowej lub posiadał takie roszczenie w okresie 6 miesięcy przed złożeniem wniosku.

• prowadzone są czynności egzekucyjne z przedmiotu kredytowania jeden z Kredytobiorców jest w stanie upadłości konsumenckiej.

Przelew wsparcia może zostać wstrzymany w przypadku, gdy kredytobiorca przestanie spełniać warunki, na podstawie których to Wsparcie zostało mu udzielone, np. utraci status bezrobotnego, wzrosną dochody gospodarstwa domowego ponad ustawowy wymóg, sprzeda przedmiot kredytowania lub dokona całkowitej spłaty kredytu.

Czy wsparcie lub pożyczkę z Funduszu Wsparcia Kredytobiorców trzeba zwrócić?

• Zwrot Wsparcia/Pożyczki na spłatę zadłużenia następuje po 2-letnim okresie karencji w 200 równych, nieoprocentowanych miesięcznych ratach

• Spłata przez kredytobiorcę bez opóźnień 100 rat, skutkuje umorzeniem pozostałej części rat wsparcia lub pożyczki

Jak wygląda wniosek o udzielenie wsparcia lub pożyczki z Funduszu Wsparcia Kredytobiorców?